山林(不動産)の生前贈与は、手軽に節税ができるのでメリットが大きいのですが、デメリットもしっかり押さえておくことが重要です。

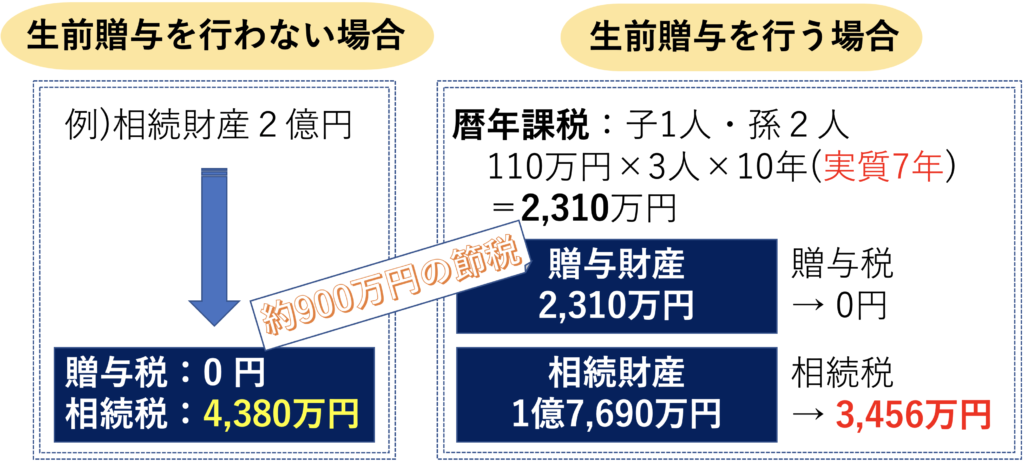

「暦年贈与」の場合、年間の贈与額が110万円以下であれば贈与税が課税されません。

そのため、110万円以下に分けて贈与をおこなうことで、贈与税が課税されずに相続税の課税対象となる財産を減らすことができます。(以下の記事参照)

本記事では、山林(不動産)の生前贈与のメリット・デメリット、贈与と相続の違いについて解説していきます。

山林(不動産)の生前贈与のメリット

山林(不動産)の生前贈与のメリットとして、節税効果が挙げられます。

実際に相続税が発生する場合は「3,000万円+600万円×法定相続人」の基礎控除を上回る方です。以上の点を留意の上ご検討ください。

例えば、法定相続人が一人の場合は、3,000万円+600万円×1人=3,600万円以下の方は課税対象ではないので、本記事を参照する必要はありません。

また、現在日本で約8%の方が相続税の納税対象であると言われています。

課税対象の方は、節税方法として以下の2つの方法があります。

※ただし、一度でも「相続時精算課税制度」を用いると「暦年贈与」が使えなくなるので注意が必要です。

※相続発生前の3年間の贈与は無効になります。

例) 暦年贈与10年の場合は実質7年になります。

また生前贈与を選択すると、孫への贈与が可能であり相続税を一代先に送ることができるのもメリットの一つです。

一度孫へ贈与した分は、将来に孫の代へ相続する際に相続税の対象になりません。

2つ目のメリットとして、生前贈与の場合は確実に相続人を指名することができます。

これは遺言に不備がある場合には内容が反映されない恐れがあり、場合によっては相続争いに発展してしまう可能性があるためです。

以上、生前贈与のメリットは山林(不動産)の節税効果と確実な相続ができる点にあります。

山林(不動産)の生前贈与のデメリット

先程の山林(不動産)の生前贈与のメリットは、少しずつ贈与を行うことで相続する際にかかる相続税の金額を減額することが出来ます。

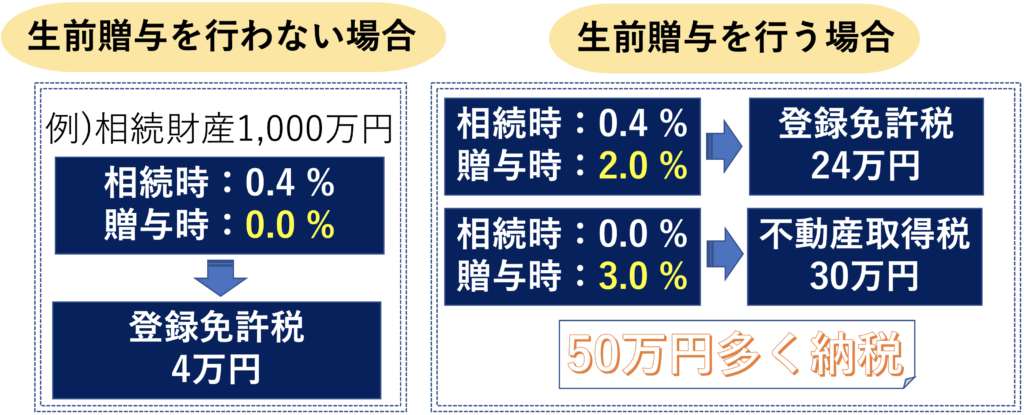

しかし、宅地や山林のような不動産の生前贈与の場合は、名義を変更する際にかかる「登録免許税」と、山林取得する際にかかる「不動産取得税」が発生します。

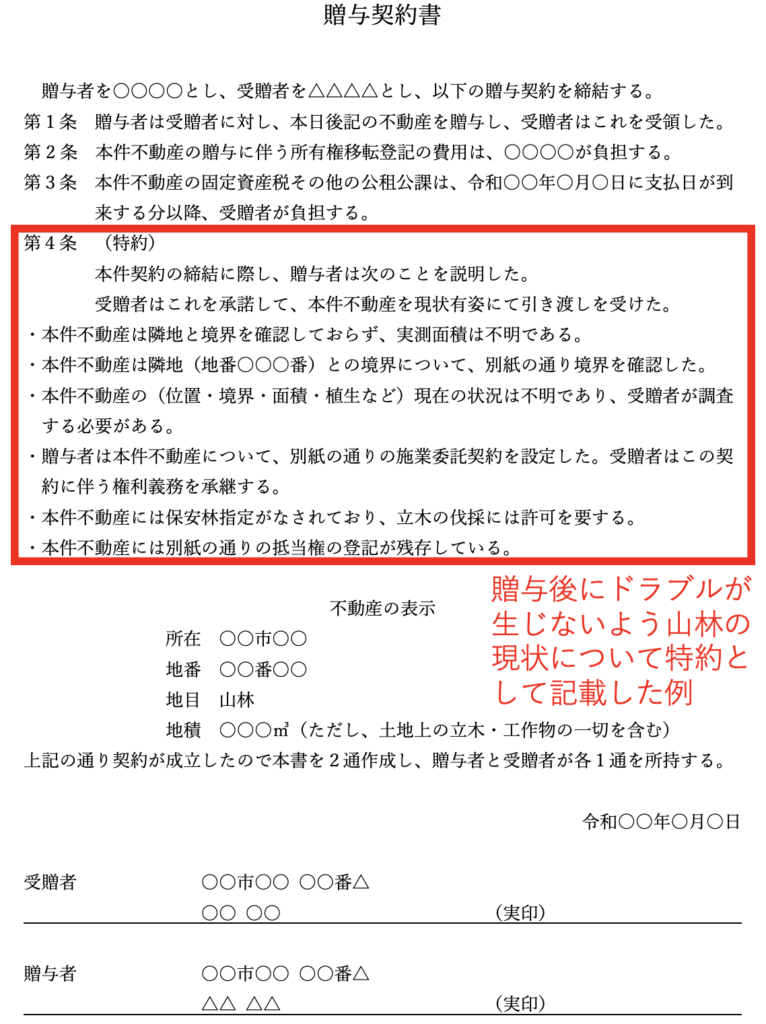

※山林の名義変更の手順については以下の記事で紹介しています。生前贈与の場合はこの手続の他に「贈与契約書の作成」と「贈与税の申告」を行う必要があります。

この税の金額は、生前贈与を行わなかった場合の方よりも、生前贈与を行なった場合の方が金額が高くなります。(上図参照)

また上図には記載していませんが、生前に贈与を完了する(相続税を納めず贈与税を納める)場合は、贈与税が発生が発生します。

贈与税は相続評価額から110万円の控除後の金額の10%以上の贈与税を納める必要があります。(相続評価額によって税率は変わります)

この結果、生前贈与を行う場合の方が「登録免許税」「不動産取得税」「贈与税」により、納税金額が大きくなる場合があります。

しかし例えば、相続財産が1,000万円の山林の場合「暦年贈与」を毎年1人が110万円ずつ贈与を10年間にわたって分割して行っていたとすると、贈与税は無税で贈与することが可能となるケースもあります。

※2500万円の限度額で利用できる「相続時精算課税制度」(上記の解説参照)を利用した場合も同様です。

そのため、本記事をご参考頂き、まずは相続と贈与の仕組みがどういったものなのかを理解し、長い目で判断・選択してくことが重要です。

また税理士の方に相談し、どういった形で財産を継承していく方法が適切なのか、ゆっくり判断して頂ければと思います。

このように生前贈与を行う際は、「登録免許税」「不動産取得税」「贈与税」への納税金額を考え、節税効果が見合っているかを判断する必要があります。

最後に -専門家に依頼する際の手数料-

以上が「山林(不動産)の生前贈与のメリットとデメリットとは!?贈与と相続の違い・贈与税額を紹介!」になります。

生前贈与のメリットとデメリットやおおよその納税金額を知ることで、実際に専門家への依頼を選択する場合でも、その後の手続きをスムーズに行うことが出来ます。

また、山林の生前贈与に関する一連の手続きを専門家に依頼する場合には、税理士と司法書士に依頼する必要があります。

これは、相続税・贈与税の申告手続きは税理士に、山林の名義変更登記に関する手続きの代行は司法書士とそれぞれの専門分野があるためです。

税理士に払う報酬は相続・贈与する山林評価額にもよりますが、5万円~10万円程度、司法書士に払う報酬は約5万円程度の相場です。

※山林評価額1,000万円であれば、司法書士の費用は、相続の場合は全国平均で約59,000円(低額側10%は約32,000円)で、贈与の場合は全国平均で約40,000円(低額側10%は約23,000円)です。(日本司法書士会連合会のアンケート結果)

※この費用には「遺産分割協議書」「贈与契約書」等の作成も含まれています。

また税理士の選び方としては、相続財産の0.5%~1.0%の相場で報酬設定をしている税理士を選ぶことをお薦めします。

一般的に相続・贈与税の算出後に税理士の方が、続く司法書士の方を紹介する場合が多いようです。

以下のサイトは税理士の大手紹介サイト(税理士ドットコム)で、24時間紹介料も無料です。

相続税・贈与税で実際にかかる税については、一度税理士にご相談されることをお薦めします。

また山林売却をご希望される方は、Woody山林不動産のお問い合わせフォームより、お気軽にご連絡下さい。

「Woodyニュース」はTwitterやFacebookでも、自然や森林に関する様々なニュースを配信しています。ご興味がある方はフォローして頂けると幸いです。